«Цифровые кочевники» — это предприниматели, которые работают в удаленном формате за пределами родной страны. Они часто меняют географические локации, выбирая наиболее удобные и экономически выгодные места для фриланса и реализации стартапов. Поскольку удаленные сотрудники могут получать доход в одной стране, а территориально находиться в другой, то вопрос, касающийся специфики налогообложения цифровых кочевников, по-прежнему не теряет актуальности. Рассмотрим его подробнее.

Какие виды налогов предусмотрены для фрилансеров

Цифровые кочевники не только самостоятельно организовывают профессиональную деятельность, но и отчисляют взносы в бюджет той страны, которая выдала визу номада. Основная статья расходов для самозанятого – это НДФЛ (подоходный налог).

Также предприниматель, работающий в удаленном формате, отчисляет взносы в Соцстрахования (если между страной, резидентом которой является фрилансер, и государством, выдавшим визу Digital Nomad, не существует договоренности о взаимозачетах по страхованию).

Для предпринимателей, которые планируют реализовывать стартапы, дополнительно предусмотрен НДС. Данный вид налога взимается при продаже товаров или оказании услуг.

Где фрилансеру платить налог: общее правило

Законодательства большинства стран мира предусматривают территориальный принцип налогообложения. Он обязывает удаленных сотрудников производить фискальные отчисления в той стране, где они фактически проживают. В среде цифровых кочевников бытует мнение, что если путешествовать на регулярной основе и не задерживаться в одном государстве более чем на 183 дня, то никакого налогового бремени фрилансер не несет. Но подобная тактика поведения может повлечь как административную, так и уголовную ответственность. Даже если обладатель визы номада своевременно исполнял обязанности по оплате сборов и платежей, взимаемых с целью пополнения казны, он может столкнуться с проблемой двойного налогообложения.

Несмотря на тот факт, что Россия оформила более 80 соглашений, которые упраздняют принцип двойной оплаты налогов, некоторые из них в настоящее время приостановлены в связи с ухудшением международной обстановки и введением новых санкций. РФ приостановила договора с 38 недружественными государствами (Чехия, Польша, Канада, США, Нидерланды, Дания, Латвия и прочее).

Чтобы избавиться от статуса налогоплательщика страны, гражданином которой является диджитал номад, недостаточно переехать в государство, выдавшее визу цифрового кочевника. О факте смены места жительства необходимо сообщить в налоговый орган. Только после получения документа о снятии с налогового учета в родной стране фрилансер может не опасаться взыскания дополнительных сборов и платежей.

- Ответим на все вопросы

- Поможем подобрать лучший вариант

- Проведем за руку через все этапы или сделаем все за вас

Размер подоходного налога в разных странах

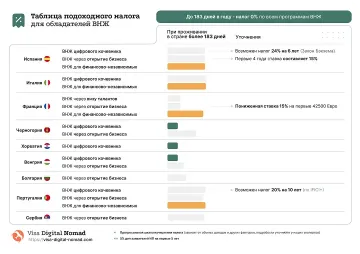

В целях повышения конкурентоспособности некоторые страны не взимают с удаленщиков подоходный налог. Например, нулевая ставка НДФЛ действует в ОАЭ, Бермудских островах, Барбадосе, Аргентине, Артигуа и Барбуда, Кабо-Верде. Но необходимо помнить о принципе двойного налогообложения. В частности, между РФ и ОАЭ существует официальная договоренность об отсутствии двойного налогообложения, но она не распространяется на предпринимательскую деятельность номадов. Если цифровой кочевник удаленно работает, будучи оформленным в штате отечественной компании, то он будет отчислять НДФЛ (от 13 до 15%) в бюджет РФ до тех пор, пока не сменит статус налогового резидента, что преимущественно происходит после постоянного проживания в чужой стране не менее 6 месяцев.

Во многих странах ЕС для цифровых кочевников предусмотрена прогрессивная шкала налогообложения. Размер НДФЛ напрямую зависит от суммы полученного дохода за отчетный период (год). Также власти европейских государств могут устанавливать льготы по оплате подоходного налога (например, в течение определенного периода цифровой кочевник освобождается от обязанности перечислять в бюджет НДФЛ).

Рассмотрим, какие ставки подоходного налога предусмотрены в некоторых странах Европы.

Испания

Статус налогового резидента номад приобретает после постоянного проживания в Королевстве не менее 183 дней. Власти испанского государства ввели для цифровых кочевников следующие ставки подоходного налога:

- 19% (годовой доход – менее 12 449 евро);

- 24% (годовой доход – от 12 450 до 20 199 евро);

- 30% (годовой доход – от 20 200 до 35 199 евро);

- 37% (годовой доход – от 35 200 до 59 999 евро);

- 45% (годовой доход – от 60 000 до 299 999 евро);

- 47% (годовой доход – более 300 000 евро).

Фрилансеры могут оптимизировать размер отчислений в бюджет Королевства, воспользовавшись поправками к национальному законодательству (закон Бэкхема). Данный режим устанавливает единые ставки в 24% и 47% НДФЛ (при годовом доходе до 600 000 и свыше 600 000 евро – соответственно).

Предприниматель в статусе самозанятого оплачивает НДС при условии, что его заказчик зарегистрирован в стране, которая имеет членство в ЕС. Размер отчислений в соцстрах варьируется в диапазоне от 225 до 530 евро (зависит от объема прибыли, специфики предпринимательской деятельности и возраста цифрового кочевника).

Сводная таблица налогов

| Наименование налога | Размер налога | Примечание |

| IRNR (Налог на доходы нерезидентов) | 24% | Базовая ставка для нерезидентов из стран вне ЕС |

| IRNR для граждан ЕС | 19% | Применяется к нерезидентам из стран ЕС |

| IRPF (Подоходный налог) для резидентов | 19-47% | Прогрессивная шкала в зависимости от дохода |

| Налог по режиму «Закон Бекхэма» (для цифровых кочевников) | 24% | Фиксированная ставка на доходы до 600,000€ в течение первых 5 лет; превышение облагается по ставке до 47% |

| Налог для цифровых кочевников по новой визе | 15% | Сниженная ставка на первые 4-5 лет пребывания |

| IRPF для autonomo (фрилансеров) — общая ставка | 15% | Стандартная ставка удержания для большинства самозанятых |

| IRPF для начинающих autonomo | 7% | Применяется в течение первых трех лет деятельности |

| IRPF для специфических профессиональных деятельностей | 7% | Определено законом о подоходном налоге |

| НДС (IVA) | 21% | Стандартная ставка НДС, которую автономы должны включать в счета |

Венгрия

Обязанность по уплате подоходного налога для обладателя Белой карты возникает по истечении 6 месяцев постоянного пребывания в венгерском государстве. Цифровые кочевники оплачивают НДФЛ по ставке 15%. Варианты режимов налогообложения и размер отчислений в социальный фонд описаны в основном материале про Венгрию.

Основные налоговые режимы и ставки

| Наименование налога | Размер налога | Примечание |

| Подоходный налог (SZJA) | 15% | Фиксированная ставка для физических лиц-резидентов |

| Социальные взносы (TB) | 18,5% + 13% | Обязательные платежи: 18,5% — сотрудник, 13% — работодатель |

| Átalányadózás (фиксированный) | 40-93% расходов | Упрощенный режим: 60% дохода облагается налогом 46.5% (15%+18.5%+13%) |

| KATA (упрощенный режим) | 50,000 HUF/месяц | Доступен при годовом доходе менее 18 млн HUF, ограничен для юрлиц с 2022 года |

| Налог на дивиденды | 15% | Для резидентов, с учетом соглашений об избежании двойного налогообложения |

| Муниципальный налог | До 2% от дохода | Взимается местными властями (например, 2% в Будапеште) |

| НДС (ÁFA) | 27% (стандартный) | Обязателен при годовом обороте более 12 млн HUF |

Греция

Власти греческого государства для иностранных гостей, работающих в удаленном формате, также предусмотрели прогрессивную шкалу налогообложения. Законодательство Греции вводит следующие ставки НДФЛ:

- 9% (годовой доход – менее 10 000 евро);

- 22% (годовой доход – от 10 001 до 20 000 евро);

- 28% (годовой доход – от 20 001 до 30 000 евро);

- 36% (годовой доход – от 30 001 до 40 000 евро);

- 44% (годовой доход – свыше 40 000 евро).

Самозанятые могут воспользоваться специальным налоговым режимом, который позволяет в течение 7 лет пребывания на территории Греции на 50% сокращать налоговую базу НДФЛ.

Расходы на социальное страхование для фрилансера составляют 15,75% от заработка.

Ставка НДС для стартаперов установлена в размере 24% (на отдельные категории товаров и услуг (в частности, уход за престарелыми людьми) – 13%).

Таблица подоходных налогов и сопутствующих платежей

| Наименование налога | Размер налога | Примечание |

| Подоходный налог (резиденты) | 9-44% | Прогрессивная шкала. Для новых резидентов первые 7 лет действует 50% скидка на доход от греческих источников |

| Подоходный налог (нерезиденты) | 9-44% | Взимается только с доходов, полученных на территории Греции |

| Социальные взносы (EFKA) | 13,33-16% | Обязательные платежи: 13,33% (пенсионные) + 2,67% (медицинские). Рассчитываются от декларируемого дохода |

| Вмененный налог | Формульный расчет | Рассчитывается на основе расходов (жилье, транспорт, оборудование). Может превышать фактический доход |

| НДС (ΦΠΑ) | 24% (стандартный) | Обязателен при годовом обороте более 10,000€. Льготные ставки 6% (лекарства) и 13% (продукты) |

| Налог на роскошь | 10% | Применяется к ювелирным изделиям, меховой одежде и предметам роскоши |

| Специальный режим для IT-специалистов | 22% | Фиксированная ставка для доходов от IT-контрактов |

Италия

Фрилансеры, работающие в удаленном формате на территории Аппенинского полуострова, отчисляют налоги в бюджет Италии на общих основаниях. Размер фискальных платежей зависит от суммы годового дохода. Налоговая система государства предусматривает следующую прогрессивную шкалу:

- 23% (годовой доход – менее 28 000 евро);

- 35% (годовой доход – от 28 001 до 50 000 евро);

- 43% (годовой доход – свыше 50 000 евро).

Фрилансеры в статусе налогового резидента, пользуются всеми социальными гарантиями и могут рассчитывать на пенсионное обеспечение от государства. Размер отчислений во внебюджетные фонды составляет 24 – 27,5% от ежемесячного заработка.

Таблица подоходных налогов и сопутствующих платежей

| Наименование налога | Размер налога | Примечание |

| IRPEF (резиденты) | 23-43% | Прогрессивная шкала. Для резидентов применяется к глобальным доходам |

| IRNR (нерезиденты) | 24% | Налог на доходы из итальянских источников для лиц, проживающих менее 183 дней |

| Региональный налог | 0,8-3,33% | Дополнительная ставка к IRPEF, зависит от региона регистрации |

| Муниципальный налог | 0-0,9% | Местная надбавка к IRPEF, устанавливается коммуной |

| Regime Forfettario | 15% (5% для стартапов) | Упрощенный режим для доходов до 85,000 €/год. Социальные взносы снижены на 35% при своевременной подаче заявки |

| Социальные взносы INPS (Gestione Separata) | 24-35,03% | Зависит от статуса: 35,03% для сотрудников без пенсионного страхования, 24% для пенсионеров |

| DIS-COLL (доп. взнос) | 1,31% | Обязателен для отдельных категорий самозанятых |

| НДС (IVA) | 22% | Применяется при годовом обороте более 65,000€. Для Regime Forfettario не взимается |

Нидерланды

Вопрос о присвоении фрилансеру статуса налогового резидента власти европейского государства решают путем анализа целого ряда обстоятельств. В частности, они выясняют гражданство цифрового кочевника, его постоянное место пребывания, наличие экономических связей с голландским государством, где у самозанятого открыты банковские счета. Для тех, кто работает в удаленном формате, введена прогрессивная шкала налогообложения:

- 9% (годовой доход – менее 37 149 евро);

- 36% (годовой доход – от 37 150 до 73 031 евро);

- 49% (годовой доход – свыше 73 031 евро).

При определении размера НДФЛ применяются имеющиеся льготы и вычеты.

Ставка НДС для самозанятых предпринимателей варьируется от 0 до 21% (в зависимости от категории оказываемых услуг). Если годовой оборот прибыли ИП не превысил 20 000 евро, то он автоматически освобождается от оплаты налога на добавленную стоимость.

Цифровые кочевники отчисляют в соцстрах 27,5% от заработка, но при условии, что сумма годового дохода не превысила 37 149 евро. Также с фрилансеров взимаются взносы на медицинское обслуживание – 5,43% от величины заработка.

Таблица подоходных налогов и сопутствующих платежей

| Наименование налога | Размер налога | Примечание |

| Box 1 (Налог на доходы резидентов) | 35,82-49,50% | Прогрессивная шкала. Применяется к глобальным доходам резидентов |

| Налог для нерезидентов | 35,82-49,50% | Взимается только с доходов нидерландского происхождения. Порог резидентства — 183 дня |

| Zelfstandigenaftrek (Льгота для самозанятых) | 2,470€ | Вычет из налогооблагаемой базы для фрилансеров, соответствующих urencriterium (1,225 часов/год) |

| Startersaftrek (Льгота для стартапов) | 2,123€ | Дополнительный вычет в первые 3 года деятельности, применяется совместно с Zelfstandigenaftrek |

| MKB-winstvrijstelling (Льгота для МСП) | 12,7% от прибыли | Вычет после применения других льгот. Максимальный эффект при прибыли до 75,860€ |

| Premie Zvw (Медицинские взносы) | 5,26% | Обязательный платеж в систему здравоохранения, рассчитывается от прибыли до 75,860€ |

| Социальные взносы (AOP/OP/NP) | 0,1-5% | Добровольные пенсионные отчисления. При отсутствии взносов – отсутствие страховки по безработице и болезни |

| Loonheffing (Налог у источника) | 20-56% | Специальные ставки при выплате премий/отпускных. Корректируется при годовой декларации |

| 30%-режим для экспатов | 30% от зарплаты | Только для наемных работников с зарплатой от €46,660. Недоступен для фрилансеров |

Черногория

Обязанность по уплате налогов у цифрового кочевника возникает после постоянного пребывания на территории балканского государства не менее 6 месяцев. Размер НДФЛ в Черногории зависит от суммы годового дохода. Местное законодательство предусматривает следующую шкалу налогообложения:

- 0% (годовой доход – менее 8 400 евро);

- 9% (годовой доход – от 8 401 до 12 000 евро);

- 15% (годовой доход – свыше 12 0001 евро).

В некоторых регионах применяются дифференцированные ставки налогообложения (Будва – 10%, Бар – 13%, Цетинье и Подгорица – 15%).

Ставка НДС для предпринимателей составляет 21% (если сумма годового дохода не превышает 30 000 евро, налог на добавленную стоимость не взимается).

Дополнительно фрилансеры оплачивают взнос на пенсионное обеспечение и страховку, покрывающую риск инвалидности, в размере 20%.

Таблица подоходных налогов и сопутствующих платежей

| Наименование налога | Размер налога | Примечание |

| Подоходный налог (резиденты) | 0-15% | Прогрессивная шкала. Для резидентов (проживание более 183 дней) применяется к глобальным доходам. |

| Подоходный налог (нерезиденты) | 15% | Взимается только с доходов черногорского происхождения |

| Муниципальный налог | 10-15% от суммы федерального налога | Зависит от муниципалитета: 15% (Подгорица, Цетине), 13% (Бар), 10% (Будва) |

| Налог для Digital Nomad | 0% | Освобождение от подоходного налога на доходы от иностранных клиентов при наличии визы цифрового кочевника |

| Социальные взносы (пенсионные) | 20,5% от дохода | Обязательны для зарегистрированных самозанятых и ИП. Для участников программы Digital Nomad не взимаются при работе на иностранных заказчиков |

| Социальные взносы (медицинские) | 10,5% от дохода | Условия аналогичны пенсионным взносам |

| НДС (PDV) | 21% | Не применяется к услугам для иностранных клиентов. Обязателен при годовом обороте >€18,000 |

| Налог на прибыль ИП | 9% | Для доходов 8,400–12,000 €/год. Для доходов более 12,000 €/год — 15% |

Стоит ли фрилансеру оформлять статус налогового резидента

По прибытии в страну, которая выдала визу номада, цифровому кочевнику рекомендуется зарегистрироваться в налоговом органе. Страны, которые предусмотрели формат удаленной работы для иностранцев на официальном уровне, заинтересованы в том, чтобы бюджет пополнялся за счет предпринимательской деятельности фрилансеров. В обозримом будущем законодательства большинства государств будут адоптированы к тому, чтобы номады не имели юридической возможности уклоняться от уплаты налогов.

Часто задаваемые вопросы

Налоговое резидентство – это статус, определяющий, в какой стране физическое лицо должно платить налоги. Большинство стран используют правило «183 дней». Согласно Федеральной налоговой службе России, налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

- Страны с нулевой ставкой (0%): ОАЭ, Аргентина, Черногория, Хорватия, Антигуа и Барбуда, Коста-Рика, Бахрейн, Кувейт, Катар, Мальта, Барбадос, Бермудские и Каймановы острова;

- Юрисдикции с низкой ставкой (10%): Босния и Герцеговина, Болгария, Казахстан, Северная Македония, Парагвай и Румыния;

- Государства с умеренной ставкой: Макао (12%), Боливия (13%), Венгрия, Латвия и Гонконг (15%).

Двойное налогообложение возникает, когда цифровой кочевник проживает в одной стране, а зарабатывает в другой, создавая налоговые обязательства в обоих местах. Для решения этой проблемы страны заключают специальные международные соглашения.

Налоговые обязательства в стране гражданства при работе за рубежом зависят от применяемой налоговой системы:

- В государствах с территориальным налогообложением доходы, полученные за границей, не облагаются налогом;

- В странах с глобальной системой обязанность платить налоги возникает только при наличии статуса налогового резидента.

- В США граждане обязаны декларировать доходы и платить налоги независимо от места проживания согласно системе налогообложения на основе гражданства.

- Венгрия дает освобождение от подоходного налога при проживании менее 183 дней в году;

- В Испании с 2023 года социальные взносы рассчитываются с чистого дохода;

- Нидерланды предоставляют режим KOR, который освобождает малый бизнес с оборотом до 20,000 евро в год от уплаты НДС;

- В Армении налоговая ставка всего 1%.

В большинстве стран цифровые кочевники освобождаются от социальных взносов при наличии соглашения о взаимозачетах по социальному страхованию между странами.

Налог на добавленную стоимость для предпринимателей-кочевников имеет следующие особенности:

- Ставки НДС варьируются от 7% до 27% в зависимости от страны. В ЕС минимальная ставка установлена на уровне 15%, средняя превышает 21%;

- США, Гонконг и Катар не взимают НДС вообще;

- Нидерландский режим KOR освобождает от НДС бизнес с оборотом менее 20,000 евро в год;

- Цифровые кочевники-фрилансеры обычно платят только подоходный налог, а владельцам компаний приходится также уплачивать налог на прибыль.

К таким документам относятся: транспортные билеты, документы о пересечении границы, справки с места работы, договоры с лечебными учреждениями или на обучение. Например, ФНС России указывает, что Налоговый кодекс не содержит исчерпывающего перечня документов, подтверждающих фактическое нахождение в стране.

Легальные способы оптимизации налогообложения включают:

- Выбор юрисдикции с территориальной системой налогообложения;

- Контроль продолжительности пребывания в странах для избежания получения статуса налогового резидента;

- Использование международных соглашений об избежании двойного налогообложения;

- Релокация в страны с низкими ставками;.

- Использование законных налоговых вычетов в стране проживания.

В странах с глобальной системой (большинство ЕС, Австралия) криптодоходы облагаются аналогично другим доходам резидентов. В юрисдикциях с территориальной системой (Гонконг, Сингапур) зарубежные доходы от криптовалюты не подлежат налогообложению. В США граждане платят налоги с криптодоходов независимо от места проживания.