Доходы граждан в стране облагаются сборами, но ставки резидентов и non-resident различаются. Последняя информация из официальных источников сориентирует россиян в принципах действующей системы налогообложения, новых законах, льготах для физических и юридических лиц, поможет минимизировать расходы.

Как работает налоговая система?

Экономика, конкурентоспособные проценты, лояльность к иностранцам, виза кочевника digital nomad, льготы привлекают в страну релокантов и бизнесменов. В зависимости от профиля налогоплательщика они обязаны отчислять в казну пошлины от прибыли по установленным ставкам.

Люди, приезжающие сюда на общих основаниях и желающие остаться работать после пребывания 183 дней, могут стать в короткие сроки налоговыми резидентами. Этот закон также распространяется для россиян, ставшими собственниками жилья. Для автоматической смены статуса достаточно написать заявление с указанием адреса либо места регистрации, подать в соответствующую службу.

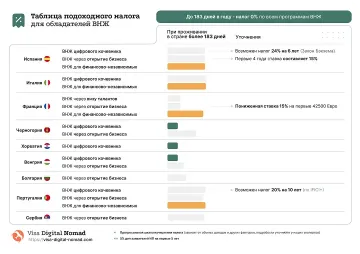

Свод законов для иммигрантов периодически подвергается правкам. До начала года для получения резидентства нужен был NHR статус. Он давал право платить фиксированные налоги по 20 %, когда non-resident отчисляли по 25 %. В прошлом ноябре парламент Португалии упразднил льготную программу Non-Habitual Residency, но не лишил статуса обладателей NHR. Он сохранил за ними льготную ставку налогообложения на 10 лет.

Вновь прибывшие в страну россияне теперь могут получить статус по старым правилам до конца текущего года на определенных условиях. Они распространяются на релокантов с трудовыми договорами, заключенными с португальскими компаниями, студентов, приезжающих на учебу и стажировку. Послабление касается иммигрантов с договорами аренды, заключенных до 10 октября прошлого года.

Иностранным гражданам важно понимать разницу в начислениях в материковой стране и на острове Мадейра. В автономном регионе для привлечения инвесторов действует режим МБЦ со сниженной корпоративной ставки на 5 % на конкретную деятельность. Для бывших резидентов с типом визы L-XNUMX, решивших вернуться на материк или остров через 5 лет до 2026 год, действует ставка 50% на доход в размере 250 000 €.

- Ответим на все вопросы

- Поможем подобрать лучший вариант

- Проведем за руку через все этапы или сделаем все за вас

Какие налоги платят фрилансеры?

Иностранцам после подтверждения дохода в 3280 €, с накоплением на счету 9840 € выдают визы фрилансера. Краткосрочная /долгосрочная Digital nomad позволяет стать обладателем ВНЖ и резидентом. Документ на законность проживания открывает возможность путешествовать по странам шенгена, стать гражданином через 5 лет. О подробностях получения визы цифрового кочевника можно узнать из обзорного материала.

Номады подчиняются налоговому законодательству для самозанятых. После регистрации и получения идентификационного номера (NIF) несут финансовую ответственность, выплачивают в установленные сроки федеральные сборы. Экспатов облагают подоходным налогом (IRS). Сумму рассчитывают по прогрессивной шкале в размере 14.5 — 48%.

Для определения процента фискальный орган опирается на квартальный доход, предшествующий отчетному периоду. Если годовой оборот ниже пороговой суммы, фрилансеров от оплаты освобождают. С 2021 года она составила 12 500 €, когда ранее не превышала 10 000 €. Подробно о ставках изложено в Налоговом Кодексе IRS. Для фрилансеров еще предусмотрены социальные отчисления по упрощенной системе. Они платят процент из 70 % или 20 % дохода. Сотрудники, работающие по найму, вносят 11%.

Налогообложение физических лиц

Резиденты страны отчисляют налоги со всех доходов по фиксированной ставке, когда non-resident только из местных источников прибыли в размере 25 %. Виды федеральных сборов:

- подоходный на прибыль;

- прирост капитала;

- муниципальный на сделки с недвижимостью;

- на передачу статуса собственника и наследство;

- гербовый и социальный.

Сбор на прирост капитала для частников коммерческих структур составляет 28%. При продаже активов, не котирующихся на бирже, процент берут только с доходной половины. После сделки с недвижимостью non-resident делают выплаты из всего капитала, иностранцы с налоговым профилем только с половины. При продаже квартиры с целью улучшения жилищных условий пошлину не начисляют. Если цена выше 600 000 €, за элитные апартаменты собственники платят 0, 4 %, юрлица – 0, 7%.

Сбор на передачу прав владения не превышает 6,5 %. За пределами города начисляют по ставке 5 %. Гербовый колеблется от 0,8 до 10%. Его выплачивают при покупке или дарении квартиры, продаже доли компании. Процент в городской бюджет за оказание муниципальных услуг находится в пределах 0,3-0,8%. Размер зависит он стоимости и типа объекта, географии региона. Его отчисляют компании и владельцы объектов недвижимости.

Подоходный налог

Выплаты считают по прогрессивной шкале из заработной платы, прибыли от индивидуальной деятельности, сдачи квартиры в аренду, процентов от доходов, роялти, пенсий, накоплений в частном фонде. Ставки зависят от заработков. Самая низкая 14, 5% применима к доходам до 7,112 14.5 €. При росте прибыли начисления растут с геометрической прогрессией.

| Прибыль в евро | Ставка |

| 7 02-11 622 | 18% |

| 11 623-16 471 | 23% |

| 16 472 -27 145 | 26,5% |

| 27146 -39 794 | 37% |

| 39 795 – 51 995 | 43% |

| 51 996 – 81 998 | 45% |

| 8 999 и выше | 48% |

В 2024 году надбавка к НДФЛ или «Взнос солидарности» находится в пределах 2,5-5% и рассчитывается отдельно. При общем доходе 80 800 € дополнительный процент взимают только из сверхприбыли. Причем 170 000 € рассчитывают по 2,5 %, оставшуюся часть – по двойному тарифу. Для предупреждения двойных выплат Португалия заключила юридические соглашения с 81 страной. В это число входит Россия.

Суммы выплат существенно снижают льготные ставки. При расчете ставки на доходы фискальный орган учитывает процент из налогооблагаемого части. На начисления влияют:

- общий доход;

- семейное положение;

- количество иждивенцев;

- оплата аренды помещения для офиса;

- деловые расходы.

Сроки и штрафы

У работающих граждан и пенсионеров подоходный сбор удерживают при начислении зарплат, причем из 4104 € процент не взимают. Однако они обязаны подавать декларации на общих правах с работодателями. Супругам и парам, состоящим в гражданском браке, разрешено заполнять совместные и раздельные ведомости, где каждый указывает половину заработка.

Фискальный год длится с января по 31 декабря. Для отчета за прошлый период налогоплательщики подают документы с апреля по июнь. Обработка данных занимает месяц. При несоблюдении сроков подачи начисляют штраф размером 200-2 500 € с обязательным платежом до 31 августа. Опоздавшие выплачивают 10 % от суммы, но не более 55 000 €. Исключения касаются только новых резидентов.

Налогообложение юридических лиц

Компании присваивают налоговый статус при условии нахождения главного офиса на территории страны. Процент корпоративного налога составляет 25%. С чистой прибыли они вкладывают в экономику Португалии 21 %. Для малого и среднего бизнеса, занимающегося производствам сельскохозяйственной / промышленной продукции, не превышает 16 %.

Налог на прибыль взимают на федеральном и муниципальном уровнях. Региональные ставки применяют только на Мадейре и Азорских островах. При сверхдоходе дополнительные проценты начисляют по схеме:

- 1,5-7, 5 млн € – 3 %;

- 7, 6 -35 млн € – 5%;

- свыше – 9%.

Этот закон больше касается корпораций с представительствами в стране. Нерезиденты без офисов на территории государства получают дивиденды из разных источников по 25%. Социальные отчисления в казну зависят от статуса предприятия: 22, 3-23, 70%. В отличие от физлиц компаниям, занимающихся сбытом товаров и услуг, начисляют НДС от 6-18 %. Размер платежа зависит от типа коммерческой деятельности, места регистрации. При обороте до 6,5 млн налог на добавочную стоимость положено выплачивать раз в квартал. Сборы за прибыль вносят частями в июле, сентябре, конце года. Отчетность подают до конца мая после утверждения суммы на собрании акционеров.

Заинтересованность страны в экономическом развитии вынуждает предоставлять инвесторам из-за рубежа льготы для снижения финансового обременения при условии:

- вкладывания средств в определенные регионы;

- проведении исследований;

- разработки (НИОКР);

- инвестирования в образование и здравоохранение.

Налоги для КИК

Для корпоративных юридических лиц без резидента действуют правила КИК. Структуру считают контролируемой, если бизнесу принадлежит четверть капитала, прав на доход и активы, или часть сотрудников является резидентами. Доходы облагаются половиной налоговой ставки, если компания принадлежит стране ЕС/ ЕЭЗ, ведет коммерческую деятельность. Закон помогает контролировать 25% нераспределенной прибыли от дивидендов. Предоставленная информация носит общий характер. Она может быть дополнена или изменена в течение года на федеральном/ региональном уровне согласно законодательству.

Ответы на вопросы

General Directorate of Taxes в январе текущего года подготовил письмо с изменениями в налоге на добавочную стоимость. В нем отмечен порядок начисления процентов на определенные группы товаров, поставку продуктов питания. В целом, ставка составляет 23%. Для компаний, занимающихся производством сельхозпродукции и определенных товаров первой необходимости снижена до 13% и 6%.

Португалия прилагает усилия для развития предпринимательства и инноваций. Для открытия стартапов предусмотрены Startup Visa и Digital Nomad Visa. Программы включают налоговые льготы и получение гражданства. Резиденты со статусом NHR получают выгоду при передаче собственности в другие руки, освобождаются от пошлин при дарении или оформлении наследства.